37 % Čechů nikdy neinvestovalo a ani to nemají v plánu. Dalších 23 % Čechů o investování přemýšlí, ale ještě nezačali. To znamená, že šest z deseti Čechů nikdy neinvestovalo. Investování je však příležitostí, jak účinně vyřešit inflaci. Začít investovat nyní je zásadní pro tvou finanční stabilitu a budoucnost.

Odkládání investování tě ale může stát docela dost peněz. Konkrétně pro tebe, co to teď čteš, může být impulzem informace, že většina vysokoškoláků a lidí s příjmem nad 40 tisíc měsíčně už investuje. Ano, je to tak. Peníze vydělávají peníze, tito lidé to vědí, a proto to dělají.

Dodržuj tento postup:

a) naplánuj si své větší finanční cíle (bydlení, děti, obměny aut, rekonstrukce…)

S plánovanými finančními cíli existuje větší jistota kontroly na svými financemi. S konkrétními cíli se tak můžeš soustředit na to, co je pro tebe důležité.

b) sděl je svému finančnímu poradci

Opravdový profesionál by se měl ptát i na souvislosti a odhalit, jestli jsi na nějaký podstatný cíl nezapomněl. Nestane se tak, že bys něco opomenul a musel tak vybírat peníze, původně určené na něco jiného. Nechej si spočítat finanční plán.

c) nechej poradce, aby ti ukázal různé možnosti

Jak ke svým cílům dospět. K výsledkům vede více cest, některá je rovná, jiná klikatá. Většinou je to tak, že ta rovná je dražší, než ta klikatá. S poradcem o nich debatuj a prober jednotlivé výhody a nevýhody.

d) vyber si jednu možnost

A to tu, která ti bude nejvíc sedět. Pak si nastav trvalé příkazy na všechny cíle. Věř mi, že princip „budu investovat až ty peníze, které mi náhodou na konci měsíce zbydou“ nevede k úspěchu.

e) a to hlavně – začni s tím co nejdříve!

Čas jsou peníze. Čím více máš času, tím méně budeš na tyto cíle vkládat. A nestane se tak, že nějaký cíl budeš muset vypustit jen proto, žes na něj nepamatoval dostatečně brzo.

Co se stane, když nebudeš investovat hned?

Jsou dva důvody, proč lidi odkládání investování „na potom“ stojí hodně peněz:

Důvod číslo 1: INFLACE

Inflace, neboli „peníze ztrácí hodnotu“. Na co by ti v roce 2000 stačilo 100 tisíc Kč, dnes potřebuješ 214 tisíc Kč, protože průměrná cena věcí a nákladů se více než zdvojnásobila. Pokud si peníze necháš ve štrozoku, tak za pět, deset nebo dvacet let tam budou ty stejné peníze, jen si za ně koupíš méně. Může za to tisknutí peněz, které vede ke znehodnocení měny. Děje se to čím dál častěji, jako lék států na finanční problémy. Když si vytiskneš peníze ve sklepě na tiskárně, půjdeš sedět. Ale státy to mohou dělat, pro ně je to legální. A dělají to. V roce 2020 se tiskly peníze, aby se ekonomiky dostaly z koronavirové krize, předtím v roce 2008, aby se svět dostal z finanční krize, a tak bychom mohli pokračovat dál. Kde myslíš, že se berou peníze, když slyšíš v televizi „schodek státního rozpočtu 500 miliard“?

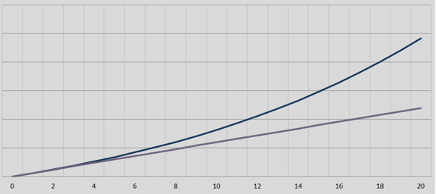

Důvod číslo 2: SNĚHOVÁ KOULE

Když stojíš na vrcholu sjezdovky a házíš sněhovou kouli, začne se tato koule postupně zvětšovat. Čím dál se od tebe kutálí, tím větší a větší se stává. Ale když nestojíš úplně na vrcholu kopce, ale jen kousek od úpatí, tak i když kouli hodíš, nabalí se jen trošku. To samé platí i o investicích. Na začátku není rozdíl nijak patrný. Uložíš 1000 Kč s předpokládaným zhodnocením 10 % ročně, a za rok máš tedy 1100 Kč, výnos je 100 Kč. Ale v dalším roce nejde tvoje investice na 1200 Kč, jak by se zdálo, ale na 1210 Kč. Proč? To je zisk z 1100 Kč z minulého roku. Možná si řekneš, že 10 Kč není zásadní. Ale dejme tomu, že investuješ na 20 let. Na konci této doby bude z tvojí původní tisícikorunové investice 6727 Kč, a rozdíl mezi devatenáctým a dvacátým rokem bude 611 Kč, nikoliv pouze 10 Kč, jako to bylo mezi prvním a druhým rokem. Odkládání investice o rok má tedy za následek ztrátu ne 10 Kč, ale přes polovinu původního vkladu za rok. Každý rok, který odložíš investici „na potom“, se zmenšuje tvůj konečný zisk. Nejdůležitější roky jsou až ty na konci.

Nejlepší způsob, jak začít je… ZAČÍT.

Proto se ozvěte svému finančnímu poradci z BP Broker-poolu, aby vám spočítal, jak moc vám pomůže nabalování sněhové koule neboli složené úročení k dosáhnutí vašeho cíle. A taky aby vám spočítal, o kolik víc zaplatíte, kdybyste na své cíle začali spořit o rok později.

S jakými výnosy bude váš finanční plán počítat?

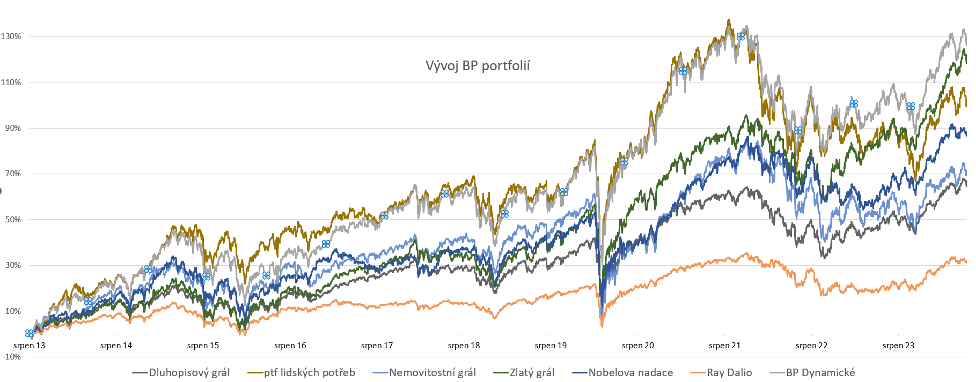

To není tajné, jsou to například tyto nástroje. Podívejme se na jejich výsledky…

- Na roční periodě se ukázal Zlatý grál s 18,75 % p.a., v závěsu Nobelovo portfolio a BP Dynamické portfolio.

- Na tříletém období potěšil Zlatý grál s průměrnými 5,95 % p.a.

- Na pětileté době opět Zlatý grál (13,07 % p.a.) a až dále BP Dynamické portfolio (9,49 % p.a.).

- Na desetiletém horizontu opět Zlatý grál (9,77 % p.a.) a BP Dynamické (9,04% p.a.)

- Pokud se podíváme za celou dobu sledování, tak vede BP Dynamické portfolio (11,66 % p.a.), následované Zlatým grálem (10,92 % p.a.) a také portfolio Lidských potřeb (9,30 % p.a.).

- Na konci grafu je vidět malý „zoubek“, a není divné, že konec Zlatého grálu má tento zoubek výše než u čistě akciových fondů. Vysvětlení je právě ve zlaté části portfolia.

Koukněte se na tabulku a graf níže:

| DG | LP | NG | ZG | NN | RD | Dy | |

| 1R p.a. | 11,94 | 8,43 | 11,80 | 18,75 | 16,77 | 9,82 | 13,96 |

| 3R p.a. | 1,32 | -2,91 | -0,36 | 5,95 | 3,85 | 0,06 | 1,20 |

| 5R p.a. | 5,92 | 5,44 | 3,96 | 13,07 | 7,54 | 3,24 | 9,49 |

| 10R p.a. | 4,78 | 6,67 | 4,74 | 9,77 | 6,47 | 2,29 | 9,04 |

| od poč. p.a. | 5,97 | 9,30 | 6,45 | 10,92 | 7,99 | 2,88 | 11,66 |

| od počátku | 64,69 | 100,72 | 69,91 | 118,24 | 86,53 | 31,20 | 126,31 |

Při pohledu na graf i tabulku je patrné, že dynamická portfolia mají dlouhodobě největší výkon. Nezapomínejte, že rozumná diverzifikace do anticyklických aktiv má smysl. Nedoporučuji se dívat na výkonnosti moc často, protože se jedná o dlouhodobé programy, a ne krátkodobé spekulace.

Ale přesto… kdo se chce podívat na aktuální stav svého portfolia, navštivte partner.wood.cz